O que é o SPED

Teve início com 3 grandes projetos: Escrituração contábil digital, escrituração fiscal digital e a nota fiscal eletrônica.

Os principais benefícios são a redução de papel, rapidez no acesso a informação, mas sua principal função é a redução de práticas fraudulentas, bem como o combate há sonegação.

Em 22 de Janeiro de 2007, foi anunciada uma medida pelo governo federal no PAC 2007/2010 (Programa de aceleração do crescimento), no que se refere ao Aperfeiçoamento do Sistema Tributário a implantação do Sistema Público de Escrituração Digital (Sped) e a Nota Fiscal Eletrônica (NFe), com prazo de 2 anos para iniciar.

A lei que rege o Sped é o decreto nº 6.022, de 22 de janeiro de 2007, assinado pelo presidente Luiz Inácio Lula da Silva.

O projeto que nos interessa neste primeiro momento é o SPED Fiscal nome dado ao processo de escrituração digital da Receita Federal, também chamado de EFD (Escrituração Fiscal Digital), com ele a Receita Federal e os órgãos fazendários estaduais receberão dos contribuintes todas as informações que precisarem de apuração de ICM e IPI.

Todas as informações pertinentes estão disponíveis do sitio do Sped, site disponibilizado pela Receita Federal, http://sped.rfb.gov.br/.

EFD – ICMS, IPI

A estrutura e apresentação do arquivo, está disponível no manual de orientação anexo ao Ato Cotepe/ICMS nº 09/08.

https://www.confaz.fazenda.gov.br/legislacao/atos/2008/AC009_08

O guia prático está disponível no sítio do SPED.

http://sped.rfb.gov.br/pasta/show/1573

As perguntas frequentes também estão disponíveis para download no sitio do SPED.

http://sped.rfb.gov.br/arquivo/show/2090

O validador do arquivo, também se encontra disponível no sítio do SPED, denominado de PVA.

Primeiro passo

O Primeiro passo é sempre confirmar com a contabilidade se de fato se a empresa necessita do SPED FISCAL e qual os blocos que serão entregues, pois dependendo do ramo de atividade pode haver uma diferença.

Exemplo:

- No ramo industrial, aonde se compra matéria prima e vende-se produto acabado é necessário entregar o BLOCO K todo mês, e em fevereiro enviar o BLOCO H do período de janeiro a dezembro do ano anterior.

Baixar o validador SPED Fiscal – EFD ICMS IPI

O PVA como é chamado o validador do SPED deve ser baixado e instalado no computador do cliente, para que o mesmo possa analisar os erros e corrigi-los antes de encaminhar ao contador.

Segue o link para download:

Observe que são necessários 2 passos, sendo respectivamente a instalação do JAVA e após a instalação do PVA.

Instalação do PVA

Após o Download é importante antes da instalação do PVA criar um diretório SPED, podendo ser direto na Raiz C:\ dando a permissão de leitura e escrita isso é necessário pelo fato do instalador apresentar erro caso instalado no diretório padrão.

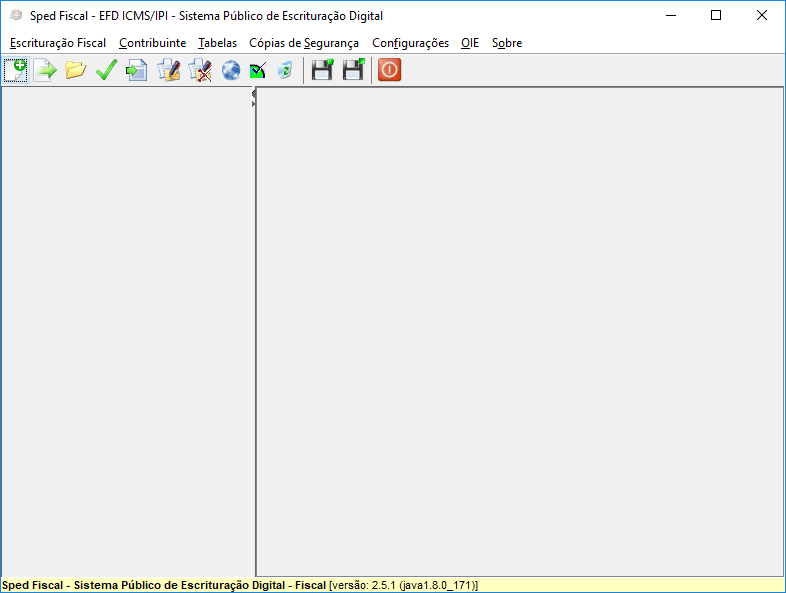

Layout do PVA:

Não é necessário fazer o cadastro da empresa no sistema do SPED pois quando importarmos o arquivo originado do ERP será feito tudo de forma automatizada.

Cuidados no ERP Gerencial

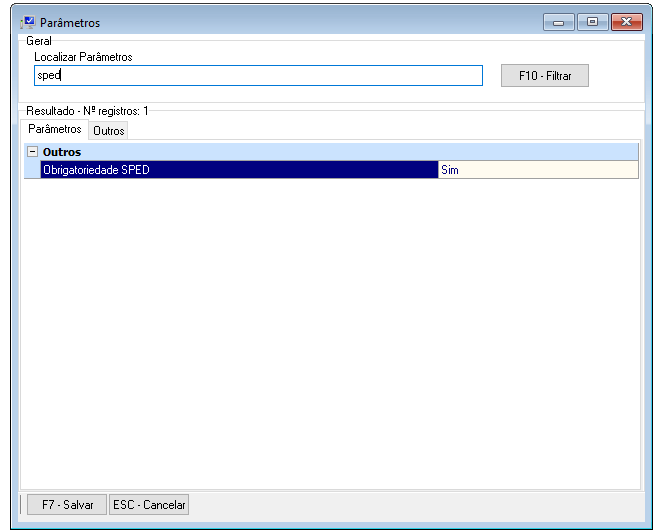

Parâmetros

É necessário junto ao setor comercial da Farol TI habilitar o parâmetro do sistema denominado “Obrigatoriedade SPED”, colocando o mesmo para SIM.

Dados da empresa

É necessário informar dos dados do contador, pois a falta deles resulta em erro no SPED, para isso acesse o Menu Administração > Dados da Empresa.

Selecione a empresa e altere o cadastro, localize a guia “Informações do Contador”, o único campo opcional é o CNPJ do escritório contábil, lembre-se que a cidade vinculada deve conter o Código do IBGE em seu cadastro.

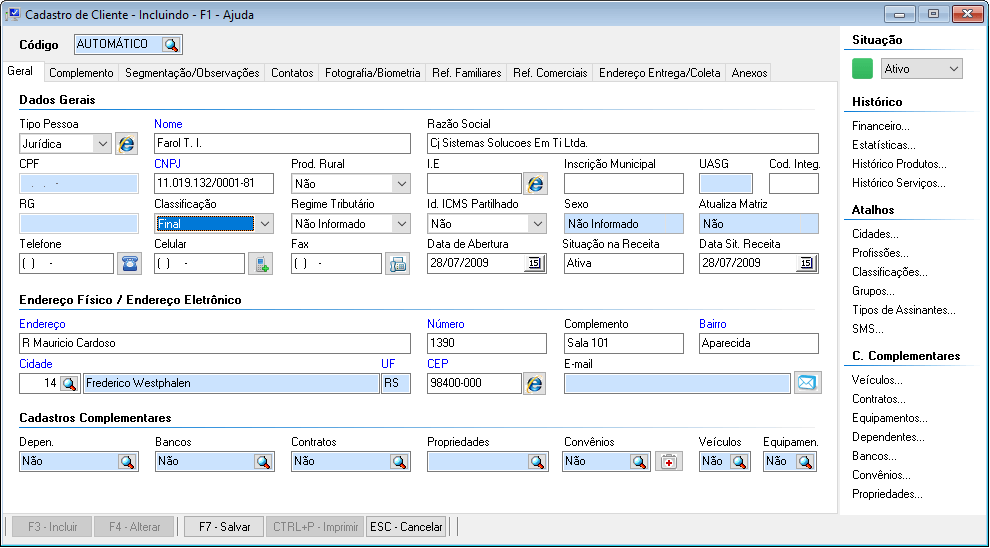

Cadastro de clientes e fornecedores

Os cadastros das entidades devem ser completos a exemplo de Razão Social, CNPJ, IE, endereço, número, bairro, cidade (com IBGE vinculado) e CEP.

Cadastros fiscais

Devido a muitas empresas trabalhem com vários produtos diferentes, a exemplo de item com e sem substituição tributária, matérias primas, materiais de uso e consumo, embalagens e produto industrializado é muito importante o cuidado no uso das CFOPs e tributação de ICMS, IPI, e até mesmo PIS e COFINS (esses dois últimos não fazem parte do SPED Fiscal apenas do contribuições).

Exemplo de CFOP, nas vendas:

- 5102 – Venda de mercadoria adquirida ou recebida de terceiros.

- 5405 – Venda de mercadoria, adquirida ou recebida de terceiros, sujeita ao regime de substituição Tributária.

- 5101 – Venda de produção do estabelecimento.

- 5401 – Venda de produção do estabelecimento quando o produto esteja sujeito ao regime de substituição tributária.

Exemplo de CFOP, nas Compras:

- 1102 – Compra para comercialização.

- 1403 – Compra para comercialização em operação com mercadoria sujeita ao regime de substituição tributária.

- 1101 – Compra para industrialização ou produção rural.

- 1401 – Compra para industrialização ou produção rural de mercadoria sujeita ao regime de substituição tributária.

Exemplo de CFOP, Outras Entradas:

- 1551 – Compra de bem para o ativo imobilizado.

- 1556 – Compra de material para uso ou consumo.

Observo que os mesmos cuidados devem ser tomados a exemplo de notas de Devolução com suas CFOPs específicas, e demais notas com suas particularidades.

Lembrando que o cadastro está disponível no meu CADASTROS > FISCAIS > CFOP.

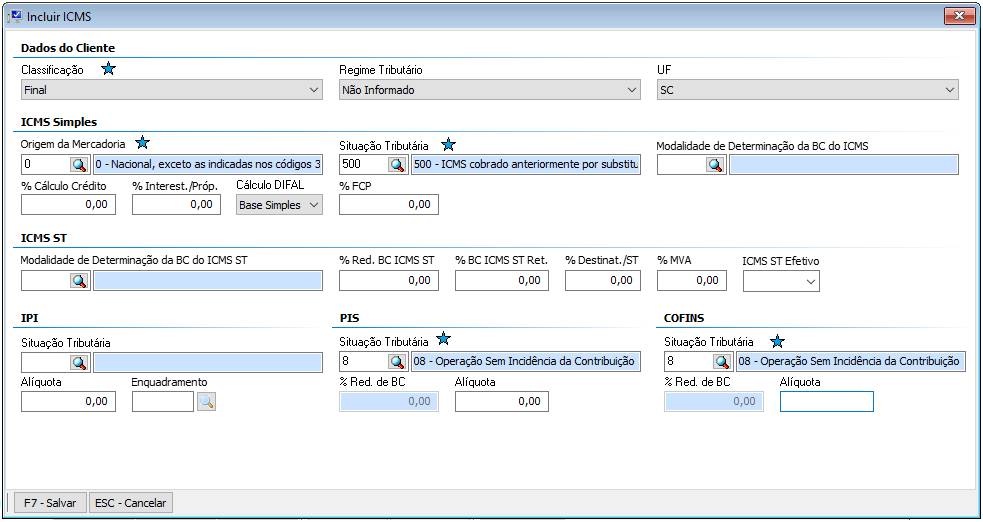

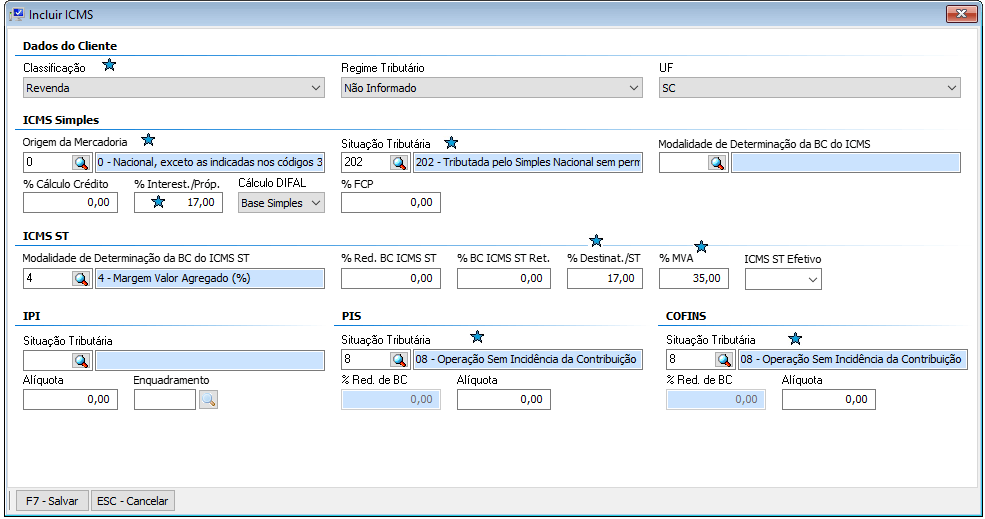

Exemplo de Tributação, nas Vendas:

Produtos SEM Substituição Tributária, empresa optante pelo Simples Nacional:

- CSOSN (Código de situação da operação no Simples Nacional): 102 – Tributado pelo Simples Nacional sem permissão de crédito;

- CST PIS: 08 – Operação Sem Incidência da Contribuição CST COFINS: 08 – Operação Sem Incidência da Contribuição

Produtos COM Substituição Tributária, empresa optante pelo Simples Nacional:

- CSOSN (Código de situação da operação no Simples Nacional): 500 – ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação.

- CST PIS: 08 – Operação Sem Incidência da Contribuição

- CST COFINS: 08 – Operação Sem Incidência da Contribuição

Produtos COM COBRANÇA DE Substituição Tributária, empresa optante pelo Simples Nacional:

- CSOSN (Código de situação da operação no Simples Nacional): 202 – Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por Substituição Tributária.

- CST PIS: 08 – Operação Sem Incidência da Contribuição.

- CST COFINS: 08 – Operação Sem Incidência da Contribuição.

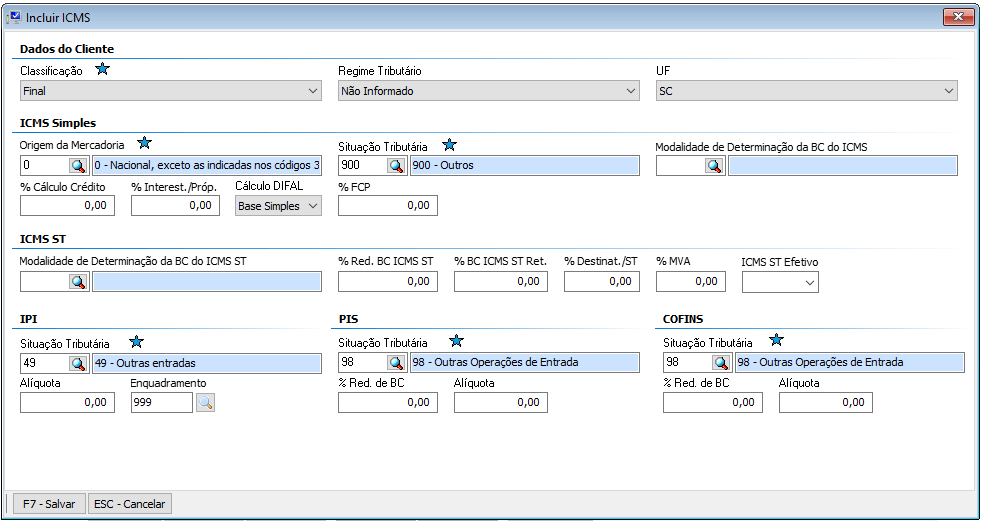

Exemplo de Tributação, nas Compras:

Nas tributações de compra geralmente não existe uma situação que seja tributada, sendo assim aconselha-se a usar Outras Entradas, a mesmo que a contabilidade oriente de outra forma.

- CSOSN (Código de situação da operação no Simples Nacional): 900 – Outros.

- CST IPI: 49 – Outras entradas.

- CST PIS: 98 – Outras Operações de Entrada.

- CST CONFINS: 98 – Outras Operações de Entrada.

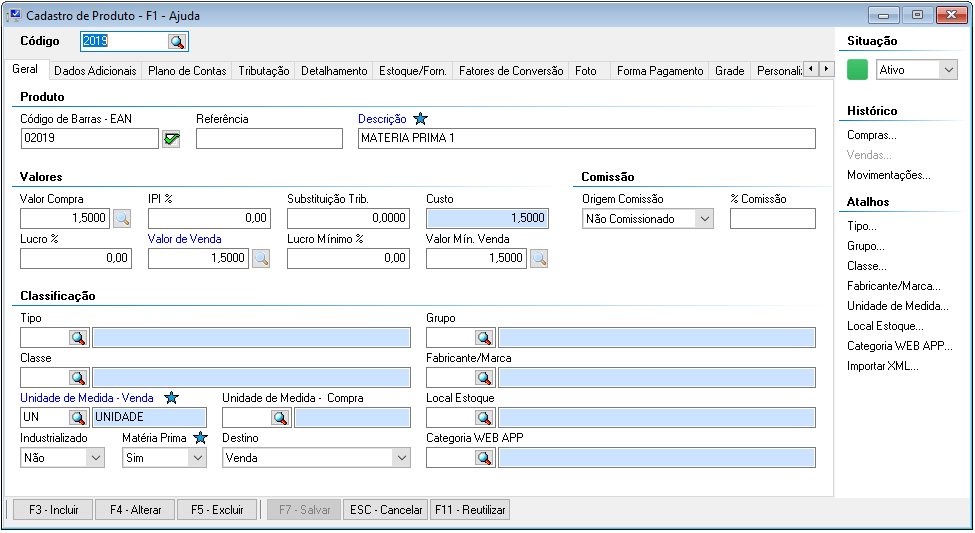

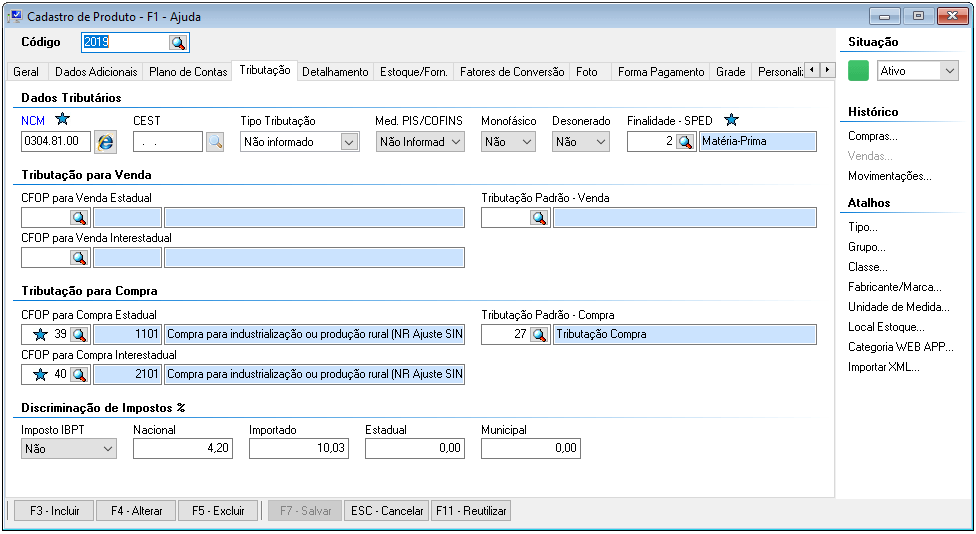

Cadastro de produtos

É necessária uma atenção especial no cadastro dos produtos, sendo que uma vez bem configurados, evita-se problemas tributários nas compras, notas fiscais e consequentemente na geração do arquivo SPED.

Campos obrigatórios:

Guia Geral:

- Descrição

- Valor de Compra

- Valor de Venda

- Unidade de Medida – Venda

- Unidade de Medida – Compra

- Matéria Prima (Sim/Não)

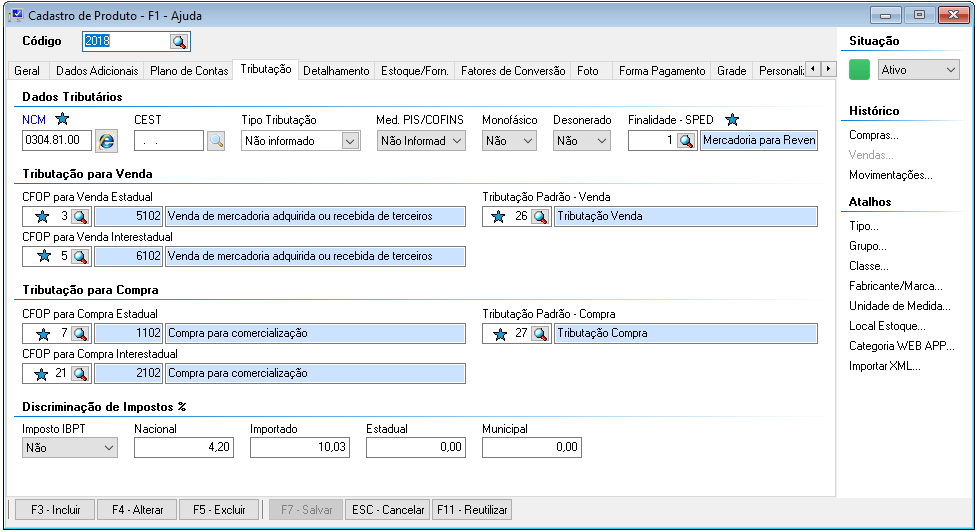

Guia Tributação:

- NCM

- CEST (Caso produto seja substituição tributária)

- Finalidade- SPED

- Mercadoria para revenda

- Matéria – Prima

- Embalagem

- Produto em Processo

- Produto Acabado

- Subproduto

- Produto Intermediário

- Material de Uso e Consumo

- Ativo Imobilizado

- Serviços

- Outros insumos

- Outras

- CFOP para Venda Estadual

- CFOP para Venda Interestadual

- Tributação Padrão – Venda

- CFOP para Compra Estadual

- CFOP para Compra Interestadual

- Tributação Padrão – Compra

Exemplo cadastro de produto sem substituição tributária, COMPRADO para ser revendido:

Exemplo cadastro de produto sem substituição tributária, INDUSTRIALIZADO (PRODUTO ACABADO) para ser revendido:

Exemplo cadastro de produto sem substituição tributária, MATÉRIA PRIMA COMPRADA para fazer parte de uma composição e gerar produto acabado a ser vendido posteriormente:

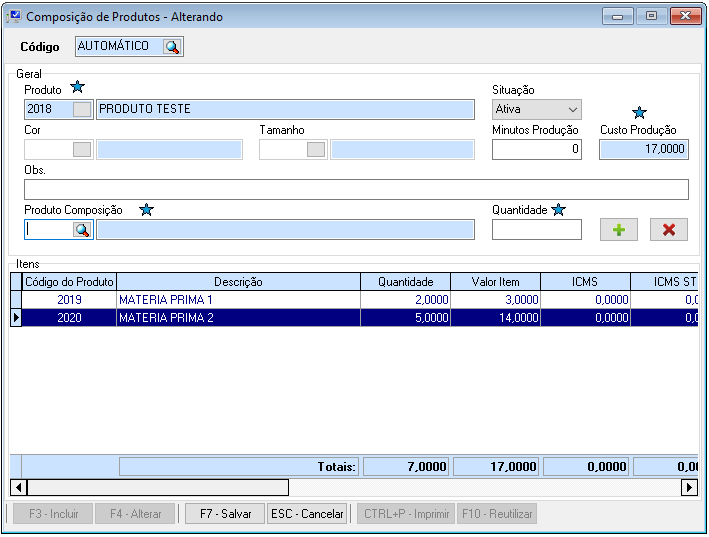

Composição de produtos para industrialização (Bloco K)

A composição de produtos é um cadastro, que tem como objetivo configurar no sistema quais são as matérias primas e suas quantidades que serão necessárias para produzir um determinado produto acabado.

Esse cadastro está disponível em CADASTROS > PRODUTOS > COMPOSIÇÕES, importante observar que o mesmo além de fazer parte do Bloco K do SPED Fiscal, será responsável bela saída automática das matérias primas na produção do produto acabado.

De acordo com as matérias primas vinculadas é possível estimar o custo de produção e configurar o sistema para levar esse valor automaticamente ao custo do produto acabado, isso será importante na impressão de relatórios que apresentem o valor de venda, custo e lucro do item acabado.

Esta mesma tela possibilita impressão da Ficha Técnica do produto acabado.

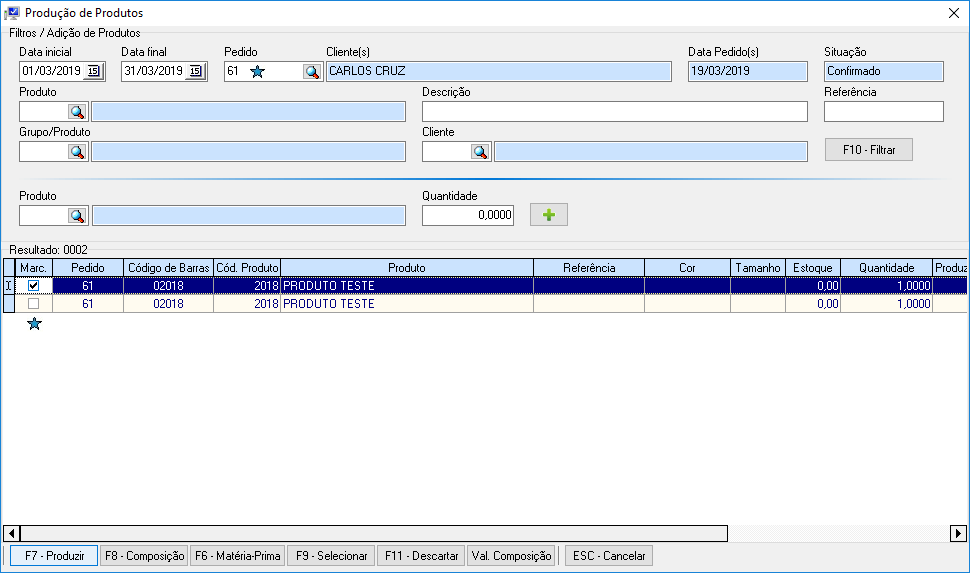

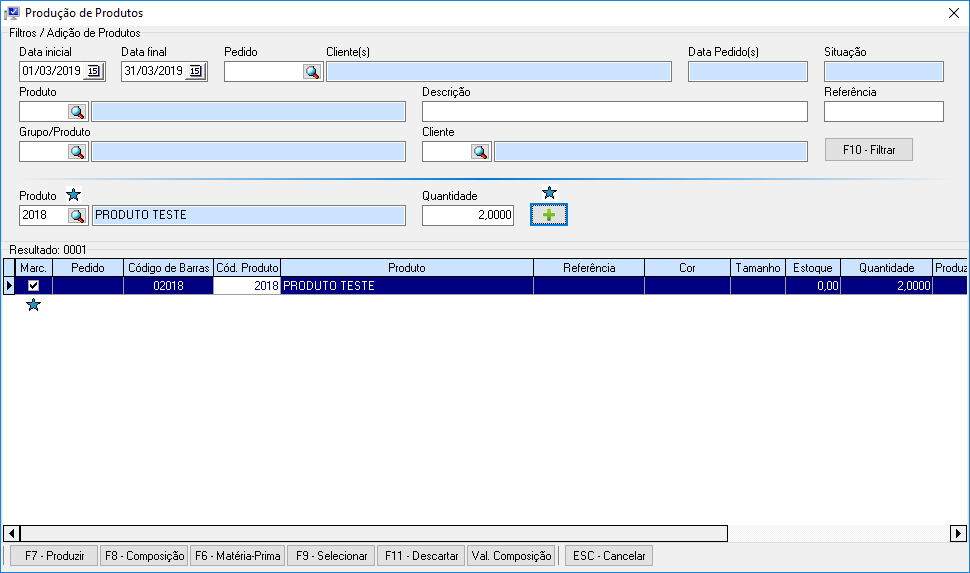

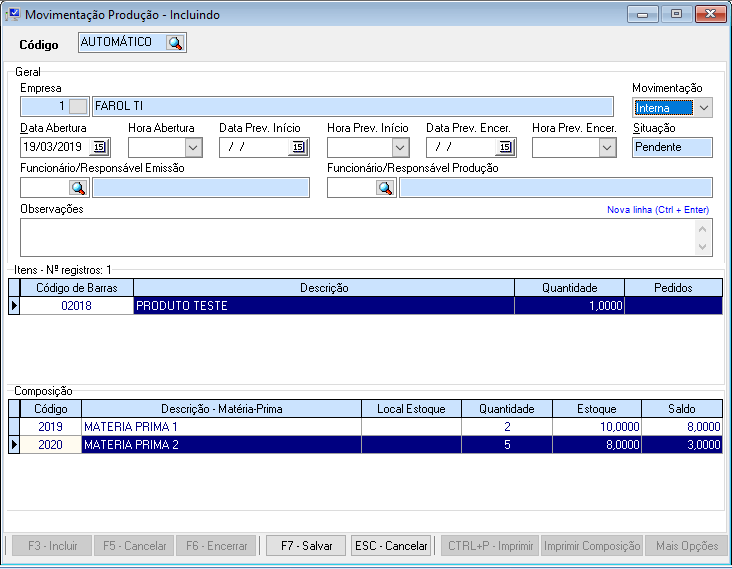

Produção (Bloco K)

A produção é responsável basicamente por dar baixa na matéria prima e creditar produto acabado, também faz parte do Bloco K do Sped Fiscal, a mesma está disponível no meu MOVIMENTAÇÕES > PRODUÇÃO > PRODUÇÃO.

Os produtos industrializados/acabados podem ser inseridos em uma produção de 2 formas diferentes respectivamente:

1º selecionado produtos originados de pedidos de vendas confirmados e ainda não produzidos:

2º selecionar produtos cadastrados no sistema e inserindo eles na produção, independente de pedido de venda.

O sistema apenas vai autorizar a produção de produtos que tenham Composição Ativa vinculada ao mesmo, para poder efetuar a baixa das matérias primas ao salvar a produção.

A produção pode ser efetuada de 3 formas diferentes a ser identificada no campo MOVIMENTAÇÃO, sendo Interna, Externa ou Mista.

Produção Interna: Não há circulação de mercadoria fora da empresa e toda a produção é feita internamente.

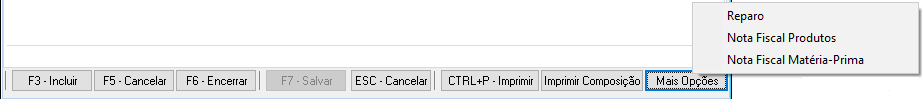

Produção Externa: Quando a empresa compra a matéria-prima, monta a composição do produto acabado, porém a produção toda e efetuada por outra empresa. Neste caso existe a necessidade de emitir uma NFe de Remessa para Industrialização vinculada a esta produção. Pelo botão MAIS OPÇÕES é possível emitir a Nota Fiscal eletrônica deixando a mesma vinculada a produção, como segue na imagem abaixo:

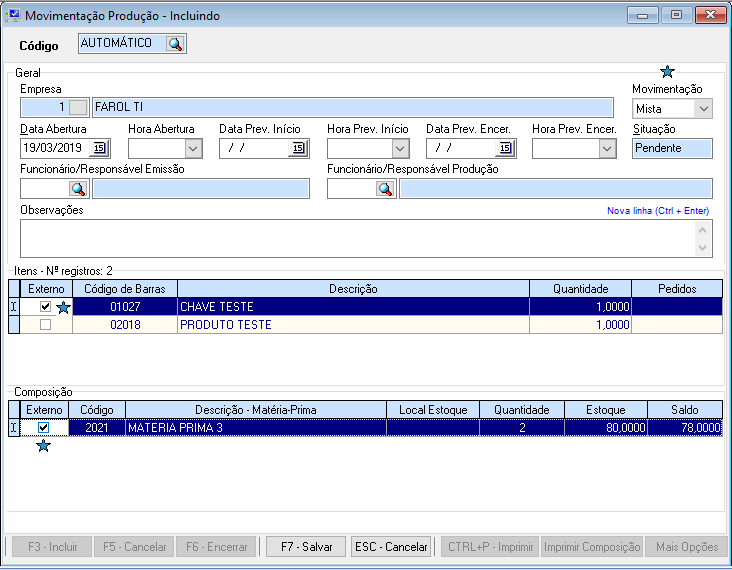

Produção Mista: Pouco usada, porém supre a necessidade de em uma mesma produção ter produtos sendo produzidos dentro da empresa de forma interna, e outros produtos de forma externa

No exemplo abaixo note que é necessário selecionar os produtos e as matérias primas que irão ser produzidos fora da linha de produção da empresa:

Retorno de produto industrializado (Bloco K)

Pode ocorrer a necessidade de industrializar produtos que não sejam de comercialização da própria empresa, ou seja, uma produção que será interna, porém a matéria prima vem originada de outra empresa que contrata o serviço de industrialização e essa por sua vez devolve produto acabado emitindo uma nota fiscal de Retorno de produto industrializado e outra nota de serviço para cobrança da devida produção, esse processo faz parte do Bloco K do Sped Fiscal.

O Processo de industrialização é o mesmo, necessitando cadastrar o produto, as matérias primas e criar a composição, observa-se que o estoque também será alimentado pois a empresa contratante encaminhará uma NFe de REMESSA PARA INDUSTRIALIZAÇÃO com a matéria prima.

Ao finaliza a produção pelo botão Mais Opções é possível gerar a NFe (Nota Fiscal Produtos) de devolução do produto acabado denominada retorno de produto industrialização.

Reparo na produção (Bloco K)

O Sistema comporta a situação em que um produto, não passou na qualidade ou até mesmo apresentou falhas na produção necessitando assim de reparo, consequentemente utilizando mais matéria prima do que o esperado e configurado na composição do mesmo.

Todo reparo faz parte do Bloco K do Sped Fiscal.

Para acessar a tela de reparo podemos optar por 2 caminhos:

1º através da própria tela de produção no botão MAIS OPÇÕES > REPARO.

2º acessando o menu MOVIMENTAÇÕES > PRODUÇÃO > REPROCESSAMENTO/REPARO, a diferença na utilização pelo Menu é a necessidade de buscar a produção a ser reparada.

Na tela de reparo é necessário informar a quantidade a reprocessar do produto que está sendo produzido, selecionar as matérias primas a ocupar e suas devidas quantidades que serão utilizadas, como na produção o mesmo tem situação, aberto em quanto estiver sendo efetuado e confirmado na sua finalização.

Inventário Bloco H

Todas as empresas que emitem SPED Fiscal obrigatoriamente no arquivo referente a fevereiro, provavelmente gerado em março, deve constar as informações do Bloco H, ou seja, o inventário do estoque de todos os produtos inclusive matérias primas, e até mesmo itens de uso e consumo.

O período que deve ser informado para a geração do bloco H é o ano anterior, a exemplo, 01/01/2018 a 31/12/2018.

Geração do arquivo SPED

A entrega do arquivo SPED tem como limite até o dia 20 do mês subsequente as operações, exemplo, temos até o dia 20/03/2019 para o escritório de contabilidade encaminhar o arquivo referente as movimentações de 01/02/2019 até 28/02/2019.

Acesse ADMINSITRAÇÃO > SPED > GERAR SPED, será necessário dar atenção a alguns campos antes de criarmos o arquivo.

- Data inicial e data final.

- Perfil de apresentação do arquivo fiscal: Utilizamos o perfil A pelo fato de ser mais completo.

- Finalidade do Arquivo: Remessa do arquivo original, caso ainda não tenha envido para a Receita Federal o arquivo referente a esse período. Utiliza-se a segunda opção, remessa do arquivo substituto quando a contabilidade já encaminhou anteriormente o arquivo para a receita federal de conteúdo vazio ou errado para atender o prazo e agora é necessário substitui-lo.

- Caminho do arquivo: Local no computador aonde o arquivo será armazenado, para posteriormente validar no PVA.

- Não é necessário marcar a opção NF-e de Saída – Produtos, pois estes já estão disponíveis à contabilidade através dos arquivos XMLs das notas.

- Inventário (Bloco H), deve ser marcado quando gerado o arquivo referente aos registros de fevereiro de cada mês.

- Controle de produção e do Estoque (Bloco K), é necessário marcar este quando a empresa for indústria e tiver produção, interna, externa e mista.

- Informações Inventário (Bloco H), informa a data inicial e data final correspondente ao ano anterior, exemplo: 01/01/2018 na 31/12/2018, observando o Motivo Inventário, 01 – No final do período, como padrão. Como o nome já diz, Inventário é o estoque dos produtos.

Validação do arquivo SPED (txt)

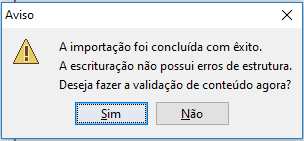

Abra o sistema PVA – Validador do SPED, e cliquei no segundo botão disponível no menu “Importar Escrituração Fiscal”.

Localize o arquivo TXT gerado pelo sistema, após a importação concluída será necessário fazer a validação das informações, clicando em SIM na mensagem que aparecer.

Caso seja a primeira validação, será necessário atualizar as tabelas o próprio sistema sugere apenas clique em OK.

Provavelmente o arquivo contém erros e será necessário analisar cada um deles, corrigindo erros o sistema Farol TI, gerando um novo arquivo e validando novamente. Também será encontrado erros que podem ser arrumados no próprio PVA.

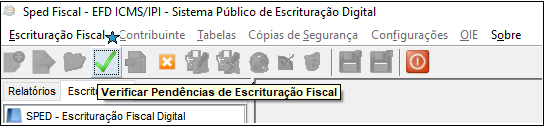

O primeiro erro a corrigir são as bases de cálculo do ICMS, acesse o Menu, Escrituração Fiscal > Gerar Apurações do ICMS. Após clique no 4º botão disponível, “Verificar Pendencias de Escrituração Fiscal”.

No relatório de erros apresentado será necessário analisar um a um e ir corrigindo as inconsistências até zerar as mesmas, após encaminhar o arquivo validado por e-mail para a contabilidade.

Marque a opção Erros e clique no botão exibir.

Na lista de Erros a coluna Campo fica com o link habilitado para clicar, abrindo assim o registro com erro para ser corrigido no PVA ou no Sistema gerando após o arquivo novamente, sempre o mais correto é corrigir no ERP.

Blocos do SPED e seus conteúdos

|0000| – Cadastro da Empresa

|0001| – Tipo escrituração

|0005| – Dados Complementares

|0100| – Cadastro Contador.

|0150| – Cadastro Participante (Clientes/Fornecedores)

|0175| – Alterações cadastro do Participante.

|0190| – Unidade de Medida

|0200| – Produtos

|0205|- Alteração dos Produtos.

|0450| – Informação complementar.

|0990| – Encerramento do Bloco 0 – Cadastros.

|B001|- Notas Fiscais de Serviço.

|B990|- Encerramento do Bloco de Serviço.

|C100| – Documentos Fiscais

|C110| – Informação Complementar do Documento.

|C170| – Itens do Documento

|C190| – Registro Analítico do Documento.

|D001| – Documentos de Transporte.

|E001| – Apuração do ICMS/IPI

|E100| – Período da Apuração

|E110| – Apuração Própria.

|H001| – Inventário

|H005| – Período do Inventário.

|H010| – Produto do Inventário.

|H020| – Complemento do produto do inventário (ST)

|K001| – Produções

|K100|- Período Apuração do ICMS/IPI das Produções.

|K200| – Estoque Escriturado.

|K230| – Itens Produzidos.

|K235| – Itens Consumidos.

|K250| – Industrialização em Terceiros – Itens Produzidos.

|K255| – Industrialização em Terceiros – Itens Consumidos.

|K260| – Reprocessamento/Reparo de Produto/Insumo |K265| – Reprocessamento/Reparo – Mercadorias Consumidas e/ou Retornadas

Qualquer dúvida nossos técnicos estão a disposição no atendimento online em www.farolti.com.br.